技術重塑供應鏈,破解小微融資難題

【EFEC導讀】技術變革正在重塑供應鏈,為金融機構服務供應鏈企業提供了更多可能性與解決方案,為緩解小微企業融資難、融資貴開打了一扇新的窗戶。

如何有效降低小微企業融資成本,為小微企業發展提供良好的發展環境,是當前社會關注的焦點。而技術變革正在重塑供應鏈,為金融機構服務供應鏈企業提供了更多可能性與解決方案,為緩解小微企業融資難、融資貴開打了一扇新的窗戶。

融資難融資貴:懸在小微企業上的“達摩克利斯之劍”

6月26日,國家審計署發布的《國務院關于2018年度中央預算執行和其他財政收支的審計工作報告》顯示,在民間融資方面,小額貸款公司利率一般為10%至20%,民間和網絡借貸利率多高于30%。一些銀行要求民營企業續貸時先還舊再借新,企業不得不通過民間借貸等高成本渠道籌集“過橋”資金,延伸調查的393家企業“過橋”借款年化利率最低36%、最高108%。

近年來,黨中央、國務院一直高度重視民營經濟和中小企業的發展,出臺了多項措施緩解小微企業融難題、融資貴。去年11月1日,習近平總書記召開民營企業座談會,提出六項政策措施,為民營經濟和中小企業發展指明了方向。2018年,李克強總理先后組織召開了十三次國務院常務會議,研究部署加大對中小企業和民營經濟的支持力度,增強市場主體活力和發展信心。今年4月7日,中共中央辦公廳、國務院印發了《關于促進中小企業健康發展的指導意見》,針對完善中小企業融資政策,積極拓寬融資渠道,支持利用資本市場直接融資,減輕企業融資負擔,建立分類監管考核機制等方面提出了23條針對性更強的新措施。

中國中小企業協會專職副會長馬彬表示,隨著一系列政策落實推進,中小企業融資難、融資貴問題得到了一定程度的緩解,但不可否認的是,從準入門檻、審批時間、貸款成本等多維度考量,融資難、融資貴始終仍未得到根本解決。

據工信部數據調查報告顯示,33%的中型企業、39%的小型企業和41%的微型企業融資依然得不到滿足。重慶市經濟和信息化委員會問卷調查顯示,27%的中小企業反映,流動資金緊張,有融資需求,但得不到滿足。

“高昂的融資成本是懸在中小企業的‘達摩克利斯之劍’,我國中小企業貸款平均年息為11.6%,近50%的中小企業融資成本在10%以上。除此之外,市場上普遍存在的擔保費、咨詢費、中介費等進一步推高了中小企業的綜合貸款成本,讓本來抗風險能力就偏弱的中小企業處境更加困難。”馬彬說。

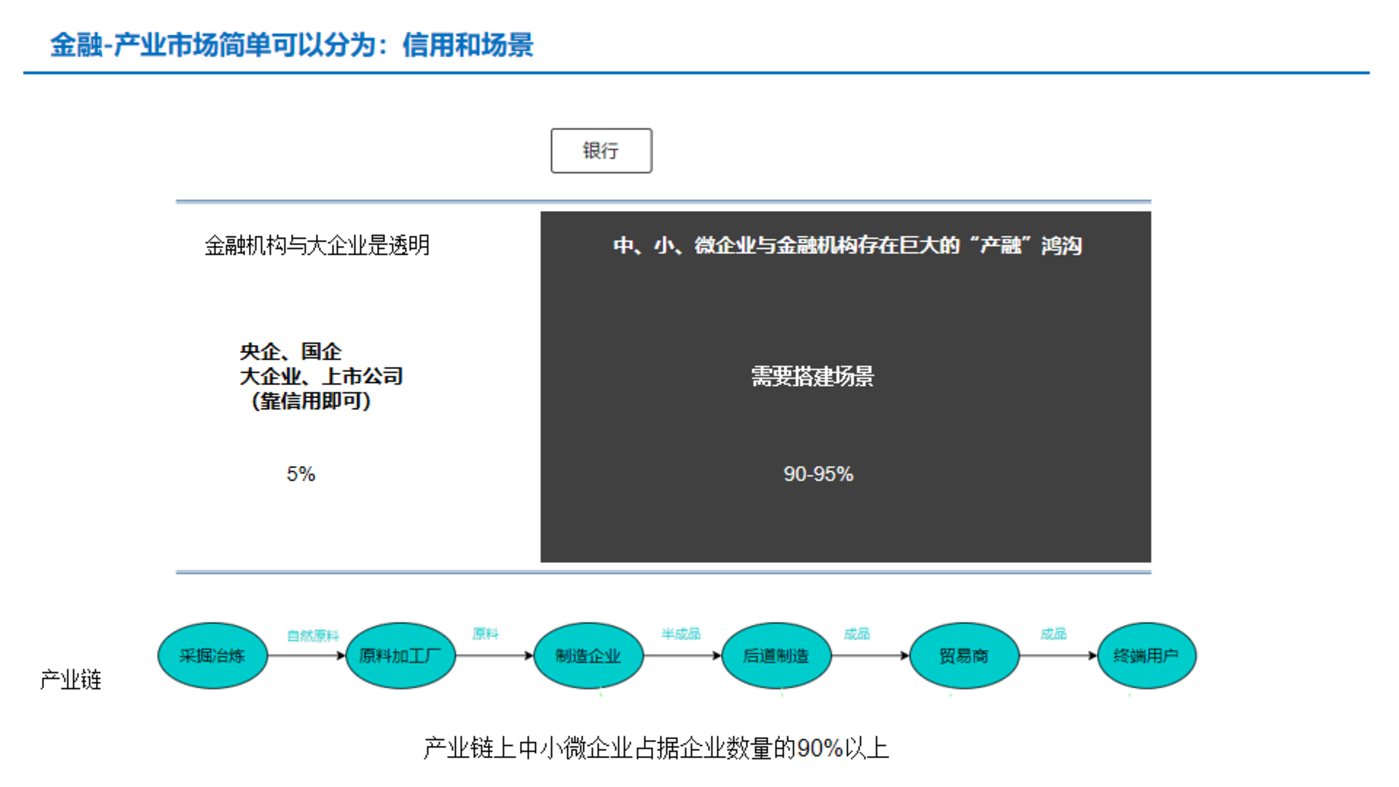

金融機構小微企業貸款業務面臨盈利難

值得注意的是,一邊是小微企業融資難、融資貴,而另一邊卻是金融機構的小微企業貸款業務面臨著盈利難。

6月24日,央行、銀保監會首次發布的《中國小微企業金融服務報告(2018)》顯示,2018年12月,全金融機構新發放的500萬元以下小微企業貸款平均利率為6.16%,較2017年同期下降0.39個百分點。而截至2019年5月末,全國金融機構單戶授信1000萬元以下小微企業貸款不良率是5.9%,比大型企業高4.5個百分點,比中型企業高3.3個百分點。

對此,中小銀行互聯網金融聯盟小微企業委員會主任、金融壹賬通企業金融CEO費軼明坦言,金融機構貸款利率和不良率之間差值很小,考慮資金成本、資本成本等一系列的成本因素,如果按照這個盈利水平,大部分銀行做小微企業貸款都是不可持續的,因為它不賺錢。

“傳統模式下以核心企業為主的單層穿透,難以觸達鏈上核心企業二三多級供應商,致使銀行風控問題難以解決,從而陷入不敢貸的困境。”中國銀行業協會首席信息官高峰說。

銀保監會普惠金融部巡視員張金萍指出,小微企業金融服務最大的問題是信息不對稱問題。一方面企業覺得銀行的服務不到位,貸款難和貴;另一方面,銀行在獲取企業信息的時候,又不能夠很及時全面,影響了貸款的快速發放,也加大了放貸的難度。

供應鏈金融為破解融資難提供新路徑

為化解融資難問題,供應鏈金融應運而生。所謂供應鏈金融,實質是圍繞供應鏈條上的一家核心企業,通過管理其上下游的資金流、物流來為整條產業鏈條上的企業授信。如此一來,供應鏈金融將單個企業的不可控風險轉變為供應鏈企業整體的可控風險,將寬貨幣轉化為寬信用,讓銀行敢貸、能貸、愿貸,從根本上變革了風險管理模式,為中小企業獲得門檻較低、成本合理的融資開啟了大門,成為破解中小企業融資難題的突破口。

近年來,國家利好政策相繼出臺,大力推動我國供應鏈金融發展。2017年10月,國務院辦公廳發布的《關于積極推進供應鏈創新與應用的指導意見》提出要推動供應鏈金融服務實體經濟,鼓勵供應鏈核心企業建立供應鏈金融服務平臺。

“供應鏈金融利用區塊鏈可追溯、可留存,不可篡改的特點,將原來難以驗證的線下信息上鏈,確保中小企業在供應鏈上的信息可記錄、交易、可追溯,信用可傳導,保證了鏈上企業信息的真實性,同時利用人工智能對上鏈的物流、倉儲、工商、稅務等等各個參與方的數據源進行智能的交叉驗證,來解決銀行跟企業之間信息不對稱,貿易真實性難核驗的問題。一方面是大幅提升了銀行的風控能力,降低了貸款的風險和審核成本,同時也是大幅提升了服務的水平,解決了中小企業融資成本的問題,也滿足了短平快的融資需求。”費軼明說。

在高峰看來,供應鏈金融亟需打造一個智能生態圈。需要政府、銀行、核心企業,包括金融科技公司,努力打造智能供應鏈金融生態圈,共同破解中小企業難題。通過人工智能包括大數據、云計算等先進技術應用,解決核心企業信用多層穿透難、中小企業風控弱、中小企業融資流程長等問題,從根本上解決鏈條長尾端的中小企業融資難、融資貴、融資慢的難題。

本文已標注來源和出處,版權歸原作者所有,如有侵權,請聯系我們。

上一篇:電商與快遞融合發展的最佳方式:數據共享

下一篇:新宜中國在武漢黃陂新建數字化物流港 投資兩億美元