資本金逼近警戒線,南京銀行再推史上最大股權融資

【EFEC導讀】南京銀行行長束行農曾表示,今年將適時啟動新的資本補充方案,一旦啟動將盡快實施,這是董事會和管理層今年重點工作之一。

去年定向增發意外被否后,5月21日晚間,南京銀行拋出了新的定增預案。

盡管定增規模仍是140億元,但南京銀行這一次的發行對象變動頗大,太平人壽等3家退出,江蘇煙草成為新的入局者。

如果此次增發方案順利落地,不但能解決制約該行多年的資本金“心病”,其未來的業務空間也有望大幅拓展。

被否10個月后再啟定增

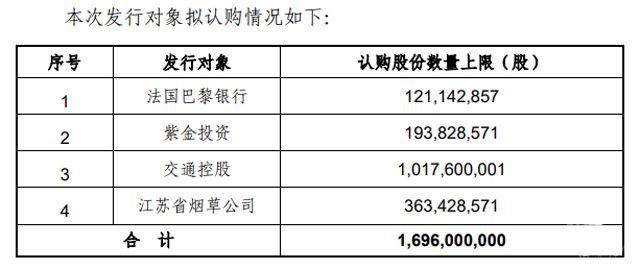

5月21日晚間,南京銀行公告稱,擬向江蘇交通控股、江蘇省煙草公司、南京紫金投資、法國巴黎銀行等4家發行對象非公開發行不超過16.96億股,擬募資不超140億元。

這距離上一次其定增方案被否,過去還不到10個月。早在2017年7月底,南京銀行董事會決議通過非公開發行方案,擬向交通控股等5家發行對象非公開發行不超過16.96億股,擬募資總額不超過140億元。

同時這也是該行上市以來募資規模最大的股權融資。上市至今,南京銀行分別通過2010年配股、2015年定增、2016年優先股發行分別募資48.64億元、80億元和99億元。

此后,該定增方案按照正常流程,先后通過股東大會決議、江蘇銀監局核準,并于2017年11月7日報證監會審批。但到了去年7月30日,隨著證監會的一紙否決,一切戛然而止。

這也是銀行再融資首次遭否,在當時引發了市場的廣泛猜測。但此后,證監會和南京銀行都對具體原因只字未提。

股權結構將發生巨變

相比上一次方案,南京銀行這次的準備更為充分,主要體現在發行對象的調整。

“新面孔”有兩位,分別是南京銀行現在的第一大股東——法國巴黎銀行,以及江蘇省煙草公司。上一次擬認購的南京高科、太平人壽、鳳凰集團,此次從名單中消失。

另外,江蘇交通控股和江蘇省煙草公司都是首次入股南京銀行,其中江蘇交通的認購股份數量上限,由上次的6.48億股增加到本次的10.18億股。

從陣容來看,這一次的發行對象“背景”更深、“家底”也更厚。第一大股東法巴自不用多說。交通控股負責江蘇全省高速公路、鐵路、機場、港口、碼頭等重點交通基礎設施建設的投融資,資產總額、凈資產、利潤總額在省屬非金融企業中名列第一。而江蘇煙草則長期高居江蘇國稅納稅百強榜首。

兩大金主的入駐,也將給南京銀行的股權結構帶來重大變化。

截至2019年一季度末,法巴(含QFII)持有南京銀行的股份比例15.01%,紫金投資持股比例為12.41%,南京高科持股比例9.43%,分列前三大股東。

而本次增發如果按發行股數上限完成發行,法巴(含QFII)持股比例將降至13.70%,紫金投資持股比例將為12.25%,仍然為前兩大股東。南京高科持股比例降至7.86%,退居第四大股東;取代其位置的將是持股比例接近10%的交通控股。江蘇煙草持股比例將為3.57%,躋身第五大股東。

這一次要破釜沉舟了

本次南京銀行的再融資訴求并未發生變化:扣除發行費用后,全部用于補充核心一級資本。

事實上,雖然南京銀行在上市銀行中業績比較突出,但單靠內源性資本積累補充資本金,對于商業銀行來說已遠遠不夠。

一季報顯示,截至2019年3月末,南京銀行合并口徑下核心一級資本充足率為8.52%、一級資本充足率為9.70%,資本充足率為12.78%。

這遠低于商業銀行的平均水平。根據銀保監會發布的數據,2019年一季度末,商業銀行(不含外國銀行分行)核心一級資本充足率為10.95%,一級資本充足率為11.52%,資本充足率為14.18%。

去年南京銀行定增方案未獲批準時,中信建投銀行業首席分析師楊榮曾分析,在風險加權資產增速和業績增長不變的情況下,該行的核心一級資本最多只能支撐到2019年年底。

前不久,南京銀行的業績說明會上,行長束行農也曾表示,今年將適時啟動新的資本補充方案,一旦啟動將盡快實施,這是董事會和管理層今年重點工作之一。

根據南京銀行測算,假設本次定增順利發行,在不考慮發行費用的前提下,該行核心一級資本充足率、一級資本充足率、資本充足率均分別達10.18%、11.36%和14.44%。

所以對于南京銀行來說,本次定增方案意義重大。如果成行,不但緩解了資本金的掣肘,對股權結構也是一種大幅優化。新引入的兩家戰略投資者,背景雄厚,也將進一步拓展南京銀行的業務空間。

上一篇:平安金融壹賬通擬在港上市 或6月遞交申請 估值80億美元

下一篇:打造荔枝自動化預處理中心,順豐創新生鮮寄遞模式